Вклад — это деньги, которые клиент передает банку под процент и на условиях возврата, определенных договором банковского вклада (Фото: Дмитрий Рогулин / ТАСС)

Вклад — это деньги, которые клиент передает банку под процент и на условиях возврата, определенных договором банковского вклада (Фото: Дмитрий Рогулин / ТАСС)

В этом тексте:

- Виды процентов по вкладам

- Как рассчитать

- Калькулятор

- Расчет налога

Виды процентов по вкладам

Вклад — это деньги, которые клиент передает банку под процент и на условиях возврата, определенных договором банковского вклада.

rbc.group

Когда вы вносите деньги на вклад, то, по сути, даете их банку в долг, а он использует средства в своих целях: например, выдает кредиты другим клиентам, инвестирует в ценные бумаги или реальный сектор. Чтобы привлекать таким образом средства, банки готовы платить, поэтому вкладчики за размещение денег получают премию — проценты.

Процент по вкладу — это вознаграждение банка вкладчику за возможность временно пользоваться его денежными средствами.

В рекламных материалах банки обычно используют формулировки: «процентная ставка по вкладу» или «… процентов годовых». Например, в первом банке ставка может быть 11% годовых, во втором — 10% годовых. Кажется, что первое предложение выгоднее, но это не обязательно так — ведь проценты бывают разные.

Простые проценты

Простые — это проценты, которые банк начисляет в конце вклада. Например, вы положили ₽1 млн в банк под 11% годовых на три года. Через три года на ваш счет вернутся ₽1 млн плюс ₽330 тыс. процентного дохода (₽1 млн × 11% × 3). Такие проценты проще всего считать, но на деле это не всегда самое выгодное предложение.

Сложные проценты

Сложные — это начисление процента как на саму сумму, так и на регулярно выплачиваемые проценты. Допустим, вы кладете тот же ₽1 млн на вклад на три года под 10% годовых, но с выплатами процентов раз в год и по схеме со сложными процентами.

Получается:

- В первый год на ваш вклад начисляются ₽100 тыс. — 10%;

- Во второй год — ₽110 тыс., потому что процент начисляется на ₽1,1 млн. Базой для начисления процентного дохода станет сумма внесенных денег и проценты, уже выплаченные за первый год;

- Третий год — вы получаете ₽121 тыс. Таким образом, к концу срока действия вклада на счету окажется ₽1 млн плюс ₽331 тыс. процентного дохода.

Вклады со сложными процентами еще называют вкладами с капитализацией процентов.

Как рассчитать проценты по вкладу

На смартфонах для переключения калькулятора в инженерный режим нужно сменить ориентацию экрана (Фото: Дмитрий Рогулин / ТАСС)

На смартфонах для переключения калькулятора в инженерный режим нужно сменить ориентацию экрана (Фото: Дмитрий Рогулин / ТАСС)

Выяснить, сколько вы получите денег по вкладу, можно самостоятельно — в договоре банк прописывает реальную процентную ставку и вид процента. А затем можно использовать формулу под нужный вариант процента.

Формула простых процентов

Для расчета важно знать четыре цифры:

- Д — сумма вклада, то есть количество денег, которые вы перечисляете в банк;

- С — годовая ставка в %, указанная в договоре;

- Ч — число дней вклада;

- В — число дней в году, 365 или 366 дней.

Считать линейной формулой:

Заработок = (Д × С × Ч / В)

Пример:

- Д — кладем ₽1 млн;

- С — годовая ставка в договоре 15%;

- Ч — на 365 дней

- В — в году 365 дней.

Заработок = (₽1 млн × 15% × 365 / 365) = ₽150 тыс. Столько мы заработаем, положив на депозит ₽1 млн на один год под ставку 15% годовых.

Формула сложных процентов

Формула будет зависеть от сроков начисления процентов. Например, в банках можно встретить вклады с ежемесячной, ежеквартальной или ежедневной капитализацией , то есть процент на общую сумму начисляется раз в месяц, в квартал или в день и затем происходит пересчет будущего дохода.

Вклад с ежедневной капитализацией

Для расчета нужно использовать несколько цифр:

- Д — сумма депозита, или количество денег, которые вы кладете первый раз в банк;

- Г — годовая ставка, ее нужно поделить на 100;

- В — количество дней в году, 365 или 366;

- С — срок вложения в днях.

Формула получается такой: Заработок = Д × (1 + Г / В)С

Например, вы кладете на счет ₽100 тыс. со ставкой 15% на год с ежедневной капитализацией. Расчет дохода по вкладу получается таким:

Заработок = ₽100 000 × (1 + 0,15 / 365)365 = ₽116 180.

Вклад с ежемесячной капитализацией

Принцип расчета такой же, как и во вкладах с ежедневной капитализацией, только используем вместо дней количество месяцев:

- Д — сумма депозита, или количество денег, которые вы кладете первый раз в банк;

- Г — годовая ставка, ее нужно поделить на 100;

- С — срок вложения в месяцах.

Формула: Заработок = Д × (1 + Г / 12)С

Например, вы кладете на счет ₽100 тыс. со ставкой 15% на год с ежемесячной капитализацией. Расчет дохода по вкладу получается таким:

Заработок = ₽100 000 × (1 + 0,15 / 12)12 = ₽116 075.

Вклад с ежеквартальной капитализацией

Принцип такой же, как в предыдущих расчетах, только используем вместо дней или месяцев кварталы:

- Д — сумма депозита, или количество денег, которые вы кладете первый раз в банк;

- Г — годовая ставка, ее нужно поделить на 100;

- С — срок вложения в кварталах.

Формула: Заработок = Д × (1 + Г / 4) С

Например, вы кладете на счет ₽100 тыс. со ставкой 15% на год с ежеквартальной капитализацией. Расчет дохода по вкладу получается таким:

Заработок = ₽100 000 × (1 + 0,15 / 4) 4 = ₽115 865.

Такие формулы не подходят для обычных калькуляторов — для возведения в степень нужен инженерный режим. На современных смартфонах можно переключить встроенный калькулятор в инженерный режим. Для удобства расчета придется перевернуть устройство горизонтально.

Калькулятор расчета процентов по вкладу

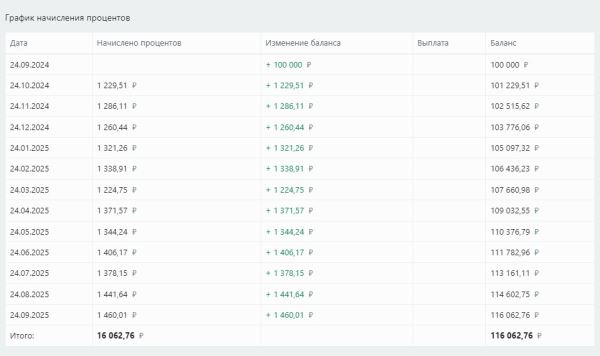

Несмотря на готовые формулы, проще всего рассчитать доход по вкладам с помощью онлайн-калькуляторов, такие есть на сайтах банков. Как правило, расчет с помощью калькулятора точнее, потому что приложение будет брать за основу не цифры в вакууме, а учитывать даты плюс дополнительные условия, допустим, те же пополнения и возможность частичного снятия.

Так может выглядеть расчет дохода в калькуляторе — приложение рассчитывает все пополнения по месяцам без усложненных формул (Фото: www.calcus.ru)

Так может выглядеть расчет дохода в калькуляторе — приложение рассчитывает все пополнения по месяцам без усложненных формул (Фото: www.calcus.ru)

На 27 сентября средняя ставка в 80 крупнейших банках по вкладам сроком на один год на сумму от ₽100 тыс. составляет 14,99% годовых, по данным ежедневного индекса FRG100. Это максимальное значение индекса за все время наблюдений с апреля 2017 года.

Расчет налога с процентов по вкладам

Самостоятельно рассчитывать налог и сдавать декларацию не нужно — ФНС пришлет уведомление (Фото: Андрей Любимов / РБК)

Самостоятельно рассчитывать налог и сдавать декларацию не нужно — ФНС пришлет уведомление (Фото: Андрей Любимов / РБК)

Проценты по вкладам в России с 2023 года облагаются налогом на доходы физических лиц (НДФЛ) — то есть в 2024 году нужно заплатить налог на доход с прошлого года, а в 2025-м — на доходы от 2024 года.

От налога на вклады освобождается сумма процентного дохода, которая рассчитывается как максимальная ключевая ставка ЦБ за календарный год, умноженная на сумму ₽1 млн. Максимальная ключевая ставка определяется на начало каждого календарного месяца в отчетном году.

В 2023 году максимальная ключевая ставка на начало календарного месяца была в декабре — 15%. Соответственно, от НДФЛ освобождаются доходы с вкладов в размере ₽150 тыс. Все, что выше, облагается налогом — 13% или 15% согласно прогрессивной шкале.

Самостоятельно рассчитывать налог и сдавать декларацию не нужно — ФНС пришлет уведомление. Информация за прошлый год будет доступна в личных кабинетах плательщика с сентября, а уплатить налог нужно до 1 декабря года, следующего за налоговым периодом. Так, уведомления о налоге за 2023 год стали приходить россиянам в сентябре 2024 года, а оплатить его нужно до 2 декабря (так как 1 декабря выпадает на выходной день).

Сейчас с уверенностью можно сказать, что как минимум доход по вкладам за 2024 год в размере ₽190 тыс. не будет облагаться налогом. Банк России 13 сентября повысил ключевую ставку до 19% годовых. Соответственно, на 1 октября 2024 года максимальная ключевая ставка составляет 19%. Если ставка в течение 2024 года будет повышаться, то и освобожденная от уплаты налога сумма станет увеличиваться.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Источник: quote.rbc.ru