Фото: РБК

Фото: РБК

X5 Retail Group

X5 Retail Group проживает удачный момент с точки зрения развития бизнеса, сообщила на форуме Полина Угрюмова, директор по финансам и работе с корпоративными инвесторами X5 Group. По результатам первого полугодия группа показывает двузначные темпы роста: выручка выросла на 26%, EBITDA — на 27%, чистая прибыль — более чем на 40%. Для ретейлера высокие ставки и инфляция все равно являются вызовом, хотя и из этих условий компания стремится извлечь выгоду.

Полина Угрюмова, директор по финансам и работе с корпоративными инвесторами X5 Group (Фото: РБК)

Полина Угрюмова, директор по финансам и работе с корпоративными инвесторами X5 Group (Фото: РБК)

rbc.group

«Отрасль пищевого ретейла — это отрасль, которая выигрывает от инфляции в какой-то части своего бизнеса. Инфляция, которую мы видим в экономике, сопровождается инфляцией, которую мы видим на полке и большую часть этой инфляции мы можем перекладывать на нашего потребителя. Оговорюсь — это большая часть, а не все 100%. Это можно оценивать на уровне 70-80%, потому что инфляция издержек нас все равно догоняет», — отмечает топ-менеджер.

Инфляцию на полке, как выразилась спикер, «догоняет» инфляция издержек. «Те хорошие показатели, которые мы демонстрируем не первый квартал подряд, даются нам не очень легко. Когда мы смотрим на историю свободных денежных потоков до выплаты процентов — это все очень прекрасно, но потом мы подходим к истории обслуживания долга, которая даже при нашей невысокой долговой нагрузке стала гораздо более чувствительна и более существенное влияние оказывает на свободный денежный поток, который мы готовы распределять по владельцам активов. Год назад мы из свободного денежного потока до выплаты процентов чуть меньше четверти отдавали на обслуживание долга, а в этом году эта цифра удвоилась в моменте. Больно это для нас? Конечно, больно, но не смертельно. Нас спасает то, что у нас леверидж небольшой, меньше одной годовой EBITDA , мы остаемся устойчивыми. Мы никак не корректировали нашу CapEx-программу, не уменьшали аппетиты, в условиях реализации стратегии достаточно агрессивного роста мы CapEx только наращиваем, и при этом [денежных] потоков, которые остаются, нам в комфортной мере хватает, чтобы обслуживать наш долг», — рассказала Угрюмова.

Х5 Group увеличила выручку в первом полугодии 2024 года на 26,1% год к году до ₽1,85 трлн. Чистая прибыль компании выросла на 43,3%, до ₽59,39 млрд. Скорректированная EBITDA достигла ₽129,2 млрд (рост год к году на 27,9%). Общий долг на конец первого полугодия составил ₽215,7 млрд, что меньше, чем на конец 2023 года (₽229,9 млрд).

В X5 понимают, что макроэкономика и денежно-кредитная политика легче не становятся, поэтому, глядя в 2025 год и далее, руководители остаются осторожными в оценках макропоказателей. «В первом полугодии пищевую инфляцию мы видели на уровне 8,5%. Как это влияет на нашу EBITDA? У нас 8,5% — это инфляция в продуктах, а инфляцию в оплате труда мы видели на уровне 18+%, в логистике это более 20%. Эти инфляционные ножницы бьют по нам достаточно серьезно. Тот факт, что мы удерживаем EBITDA на стабильном уровне, достигается только за счет того, что мы сосредоточены на улучшении процессов, на достижении эффективности, на внедрении инноваций — на автоматизации и роботизации процессов. Но эти инфляционные ножницы еще в большей степени сработают во втором полугодии и эта история никуда не денется в 2025 году. Закладывая пищевую инфляцию на уровне 7% в будущем году, инфляцию в оплате персонала мы ждем на уровне 12%, в логистике — 18%, — обрисовала ситуацию Угрюмова. — Наша задача как финансового блока — удержать уровень долга в таком пределе, чтобы финансовая устойчивость группы не оказалась под риском. По курсу валюты мы не делаем прогнозов, доля прямого импорта в выручке составляет не больше 6%, мы даже не занимаемся хеджированием рисков».

Одним из основных вызовов для X5 является кадровый голод. Он ощущается во всех частях бизнеса — не хватает и линейных сотрудников магазинов, и логистов, и курьеров, и работников складов. Выход компания видит в роботизации процессов. Формат «магазин без продавцов» возможен, но только в отдаленном будущем, а формат «склад без людей» более реален. Открытие первых таких складов ожидается через четыре-пять лет.

АЛРОСА

Сергей Тахиев, руководитель управления по корпоративным финансам АЛРОСА (Фото: РБК)

Сергей Тахиев, руководитель управления по корпоративным финансам АЛРОСА (Фото: РБК)

Сергей Тахиев, руководитель управления по корпоративным финансам АЛРОСА, заявил, что у компании хорошее финансовое положение: доминирующее положение на рынке — 30% глобального рынка алмазов, свободный денежный поток от $500 млн до $1 млрд по циклу, маржа составляет 40%+. В сентябре компания дебютировала с выпуском флоутеров — облигаций с плавающим купоном.

Консолидированная выручка «АЛРОСА» по МСФО по итогам первого полугодия 2024 года составила ₽179,47 млрд, это на 4,6% меньше показателя прошлого года. Операционная прибыль компании снизилась почти вдвое, до ₽37,83 млрд. При этом показатель свободного денежного потока АЛРОСА вырос более чем вдвое год к году, достигнув ₽38 млрд. Полугодием ранее FCF был отрицательным (минус ₽19 млрд). По итогам первого полугодия наблюдательный совет рекомендовал выплатить дивиденды в размере ₽18,3 млрд или ₽2,49 на акцию.

АЛРОСА находится под санкциями, поэтому компания не раскрывает ряд показателей. Выручка до 2022 года — это 95% экспортные продажи, 65% спроса совокупно приходится на США, Европу и Японию, остальное — развивающиеся рынки. Высокие ставки Тахиев назвал главным вызовом 2025 года, с которым столкнется не только АЛРОСА, но и другие игроки рынка. «За высокими ставками может вырасти и инфляция. Инфляционное давление для всех — это в первую очередь затраты на персонал.

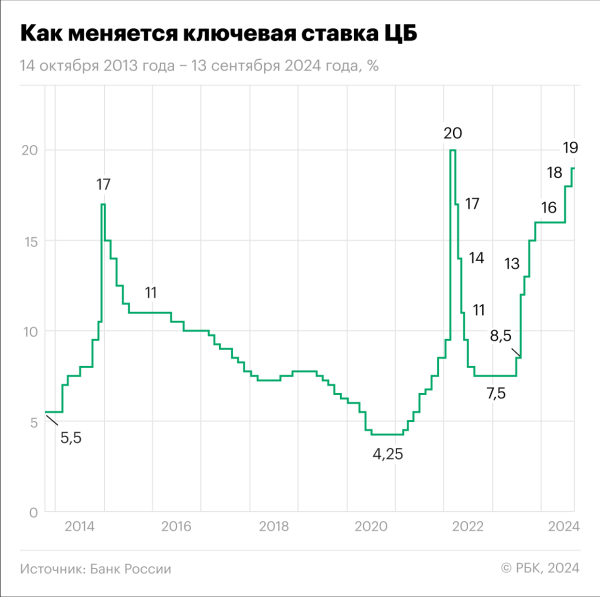

Как менялась ключевая ставка ЦБ с 14 октября 2013 по 13 сентября 2024 года (Фото: РБК)

Как менялась ключевая ставка ЦБ с 14 октября 2013 по 13 сентября 2024 года (Фото: РБК)

«Европлан»

« Ключевая ставка 19% не была для нас большим сюрпризом, сообщил Анатолий Аминов, финансовый директор лизинговой компании «Европлан». «Когда мы публиковали обновленные прогнозы по итогам шести месяцев 2024 года, мы закладывали ставку 20%. У нас нет потребности пересматривать прогноз, мы по-прежнему считаем, что новый бизнес по итогам 2024 года вырастет относительно 2023 года на 10% и ожидаем увидеть рост портфеля 20%. С повышением ставки прогнозы мы несколько пересмотрели, потому что в начале года мы рассчитывали вырасти по новому бизнесу на 20%, но сейчас думаем, что 10% — достижимая цифра, потому что по итогам шести месяцев мы уже выросли на 27%, хотя мы видим, что во втором полугодии темпы роста нового бизнеса начали замедляться, но все равно мы говорим о темпах роста, а не о темпах снижения», — отмечает топ-менеджер.

Анатолий Аминов, финансовый директор лизинговой компании «Европлан» (Фото: РБК)

Анатолий Аминов, финансовый директор лизинговой компании «Европлан» (Фото: РБК)

Главный вопрос для компании, по словам Аминова — что будет с новым бизнесом в условиях высоких ставок, за лизинговый портфель фирма не переживает. «Все предыдущие годы мы имели нулевую толерантность к риску и считали, что никто лучше нас процентный риск не отрегулирует, тем более уж не субъекты малого и среднего бизнеса. Именно поэтому, когда мы выдаем технику в лизинг, клиент по сути погашает нашу инвестицию и платит ежемесячные фиксированные процентные платежи, которые являются нашим доходом. Мы со своей стороны привлекаем финансирование — кредиты, облигации . Но если мы берем кредит по плавающей ставке, мы обязательно хеджируем его с помощью процентного свопа и переворачиваем кредитную ставку. Это позволяет нам фиксировать процентную маржу на всем сроке договора лизинга. Мы — одна из немногих компаний, которая ни разу не поднимала нашим клиентам платежи при повышении ставки», — подчеркнул Аминов.

Однако повышение ставки оказалось более травматичным событием для компании, чем рост цен на импортные автомобили и снижение их доступности. В 2023 году, когда доступность иномарок и в штуках, и по цене для россиян резко сократилась, рост нового бизнеса «Европлана» оставался на уровне 40-50%.

Чистая прибыль «Европлана» по итогам первого полугодия выросла на 25%, до ₽8,8 млрд. Чистые процентные доходы составил ₽12 млрд (рост год к году на 49%), чистые непроцентные доходы увеличились за год на 18%, до ₽7 млрд. Стоимость лизингового портфеля достигла ₽256,7 млрд (+12% с начала 2024 года).

«Сейчас клиент, который берет лизинг на три-четыре года, понимает, что он за четыре года заплатит процентных расходов в размере стоимости автомобиля. Не каждая бизнес-модель может выдержать такое давление. Но особенность лизинга в России заключается в том, что в стране очень старый автопарк. В легковушках половина автомобилей старше десяти лет, в грузовиках — 15 лет. Старый автомобиль ломается, делать на нем бизнес тяжело. Поэтому устаревший автопарк будет драйвером роста или хотя бы непадения рынка автолизинга», — резюмировал спикер.

Что будет с акциями компаний

Эксперты «ВТБ Мои Инвестиции» уверены, что рынок еще ощутит негативное воздействие высокой ставки и нужно точечно подходить к отбору бумаг в портфель. Инвестиционный стратег «ВТБ Мои Инвестиции » Станислав Клещев на горизонте следующего года называл АЛРОСА в числе немногих бумаг, на которые следует обратить внимание, наряду с ЛУКОЙЛом. «Если АЛРОСА — это перспектива кратного роста на улучшении международной конъюнктуры и цен на алмазы, то ЛУКОЙЛ — классическая качественная бумага, одна из самых дешевых на рынке не только среди нефтегазового сектора, но и среди всех российских бумаг в целом», — отметил он.

«Рынок наконец-то начал осознавать, что высокие ставки с нами надолго. Если мы вернемся на год назад, то на подобных форумах все говорили о скором снижении ставок к концу 2024 года и в 2025-ом. Сейчас, конечно, консенсус развернулся, рыночные ожидания совершенно другие. Инвесторы, которые приходят на рынок за высокими дивидендными доходностями, смотрят на альтернативные доходности и говорят: мне здесь делать нечего, я ухожу на вклады, я ухожу в облигации. В чем-то они правы. Но в лоб сравнивать дивидендные доходности и банковские вклады нельзя. Даже в тяжелые времена компании развиваются и растут. Чего на таких коррекциях не стоит делать — это выбирать компании, которые будут страдать от периода высоких ставок. Наши фавориты — это IT-сектор и финансовый сектор, которые в текущей конъюнктуре продолжат быть бенефициарами», — отметил управляющий директор из «ВТБ Мои Инвестиции» Ярослав Лазарев.

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Источник: quote.rbc.ru