Фото: Shutterstock

Фото: Shutterstock

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Аналитики «БКС Мир инвестиций» понизили целевой уровень по индексу Мосбиржи на 11% без учета дивидендов с 3800 пунктов до 3400 пунктов на ближайшие 12 месяцев. Потенциал роста рынка эксперты оценивают в 23% без дивидендов и в 32% с учетом дивидендов. Об этом говорится в стратегии по рынку акций на четвертый квартал 2024 года «Российский рынок акций. Беспрецедентная просадка как уникальная точка входа» (есть в распоряжении «РБК Инвестиций»).

В БКС сохранили нейтральный долгосрочный взгляд, краткосрочный взгляд остался позитивным. Сохранение нейтрального взгляда на год директор по инвестиционной аналитике «БКС Мир инвестиций» Кирилл Чуйко объяснил тем, что рост на 32% — не сильно больше доходности по депозитам, которая сейчас составляет 18–20%. «Это справедливо оцененное соотношение, поэтому рваться и бежать в российский рынок акций на долгую перспективу, наверное, не стоит», — пояснил он.

rbc.group

Аналитики отметили, что в третьем квартале снижение рынка произошло в основном из-за двух факторов: повышения ключевой ставки совокупно на 3 п.п., до 19%, и ухода нерезидентов после санкций против Мосбиржи. При этом эксперты считают, что в четвертом квартале с фундаментальной точки зрения на рынке создается «идеальная точка входа» перед вероятным ростом.

Почему будет расти российский рынок акций

«Текущая просадка, скорее всего, не продлится долго — уход нерезидентов ограничен октябрем, вероятность стабилизации ставки после октябрьского заседания очень высока — и рынок перейдет к росту, ускорения которого ждем в первом квартале 2025 года», — говорится в стратегии БКС.

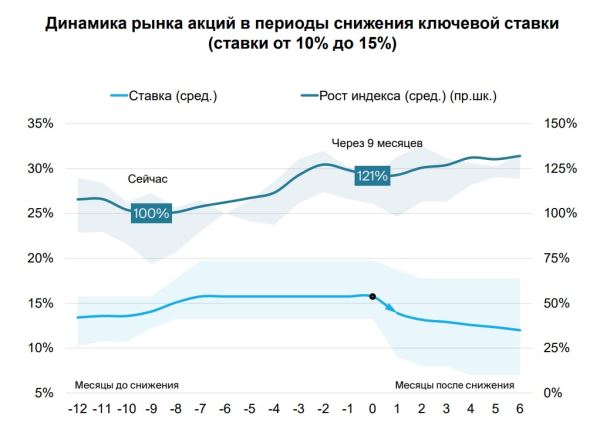

По словам Кирилла Чуйко, аналитики ожидают начала снижения процентных ставок со второго квартала 2025 года. Эксперты БКС проанализировали движение фондового рынка в развивающихся странах в период снижения ключевой ставки. График показывает, что рост рынка акций начнется за пять-шесть месяцев до снижения ставки, на пике пока ставка еще высокая. «Если этот трафарет применить к российскому рынку акций, то, в принципе, мы также ждем в четвертом квартале обсуждения снижения ставки. За пять-шесть месяцев до снижения ставки уже будет копиться хороший потенциал по росту фондового рынка акций. Поэтому четвертый квартал — это то время, когда позицию в акциях, на наш взгляд, надо будет аккумулировать», — отметил Кирилл Чуйко.

Фото: «БКС Мир инвестиций»

Фото: «БКС Мир инвестиций»

Топ-7 наиболее перспективных бумаг для покупки на короткий срок

В долгосрочной перспективе аналитики рекомендуют инвестировать как в акции, так и в облигации в соответствии с риск-профилем. В портфеле акций на четвертый квартал эксперты отдали предпочтение нефтяным компаниям из-за высокой дивидендной доходности их бумаг и финансовому сектору на фоне высоких процентных ставок.

По сравнению со списком фаворитов на третий квартал 2024 года из портфеля исключены ЛУКОЙЛ, «Газпром нефть», МТС, ТМК. Среди новых бумаг — «Полюс», Мосбиржа, Ozon и «Яндекс». Остались обыкновенные акции «Татнефти», Сбербанка и «ТКС Холдинга».

1. «Татнефть», обыкновенные акции

Взгляд на бумаги остался позитивным. Целевая цена понижена на 12%, до ₽850. Потенциал роста (рассчитан по текущим ценам) — 32%.

В отчете БКС говорится, что обыкновенные акции «Татнефти» торгуются с дисконтом к историческим значениям в 31%. Среди драйверов роста — возможный «дивидендный сюрприз» в 2024 году. Аналитики полагают, что по итогам 2024–2025 года нефтяная компания направит на дивиденды 70% чистой прибыли, а по итогам 2026 года — 75%. Однако, отмечают они, бывало и так, что компания выплачивала еще больше. Эксперты обратили внимание, что EBITDA «Татнефти» в первом полугодии была выше докризисного уровня в 2015–2021 годах: $2,5 млрд против в среднем $1,8 млрд.

Среди рисков — волатильность цен на нефть.

2. «Полюс»

Взгляд на акции сменился с позитивного на нейтральный. Целевая цена осталась на уровне ₽17 тыс. Потенциал роста — 23%.

Котировки «Полюса» поддерживают высокие цены на золото и долгосрочный рост добычи. Аналитики полагают, что финансовые показатели во втором квартале вырастут. Вероятность дивидендов оценивается как средняя. Сейчас компания разрабатывает мегапроект «Сухой Лог», который может увеличить добычу на 60–70%, но при этом тратит значительные денежные средства на него. Однако возврат к дивидендам, считают в БКС, с учетом оптимальной долговой нагрузки и благоприятной конъюнктуры на рынке золота может послужить хорошим катализатором для роста акций.

Среди рисков эксперты назвали налоговое ужесточение. Они посчитали, что при сохранении высоких цен на драгметалл, несмотря на повышение НДПИ на золото со следующего года, власти в теории могут еще применить механизмы для изъятия сверхприбылей у золотодобытчиков.

3. Сбербанк, обыкновенные акции

Взгляд на бумаги остался позитивным. Целевая цена понижена на 7%, до ₽390. Потенциал роста — 43%.

Драйверами роста акций «Сбера» являются высокая рентабельность, несмотря на рост процентных ставок, и привлекательные дивиденды. В БКС отметили, что в 2026 году банк намерен достичь рентабельности на капитал (ROE) выше 22% в год.

Среди рисков аналитики назвали жесткую денежно-кредитную политику и слабую макроконъюнктуру.

4. «ТКС Холдинг»

Взгляд на акции остался позитивным. Целевая цена понижена на 4%, до ₽4600. Потенциал роста — 70%.

Позитивный фактор для бумаг — интеграция с Росбанком. Эксперты полагают, что это позволит «ТКС Холдингу» приобрести новую экспертизу в корпоративном бизнесе, усилить рыночные позиции, выйти в топ-5 игроков и достигнуть целевой рентабельности выше 30% для новой структуры.

Рисками для компании являются макроконъюнктура и ужесточение регулирования в необеспеченном кредитовании.

5. Московская биржа

Взгляд на акции остался позитивным. Целевая цена сохранена на уровне ₽320. Потенциал роста — 45%.

Компания стала бенефициаром роста процентных ставок. «Если ставки останутся высокими в течение более длительного времени, чем предполагается сейчас, то это поддержит чистые процентные доходы Мосбиржи», — говорится в отчете.

Среди ключевых рисков — снижение торговой активности, что может оказать давление на комиссионный доход Мосбиржи.

6. Ozon

Взгляд на расписки остался нейтральным. Целевая цена понижена на 12%, до ₽4400. Потенциал роста — 29%.

Бумаги компании интересны на фоне роста объема онлайн-продаж в розничной торговле. В БКС прогнозируют рост оборота Ozon на 70% в 2024 году, в 2023 году он уже вырос на 111%. Кроме того, реклама и финансовые услуги, которые предоставляет Ozon, поддерживают рентабельность и рост компании.

Среди рисков аналитики называют возможное ужесточение регулирования маркетплейсов и зарубежную «прописку» компании. Также конкуренция на рынке может подстегнуть Ozon увеличить инвестиции .

7. «Яндекс»

Взгляд на акции остался позитивным. Целевая цена понижена на 4%, до ₽5400. Потенциал роста — 31%.

В БКС ждут сильных финансовых результатов от лидера Рунета за второе полугодие 2024 года и 2025 год. Ключевыми факторами роста будут рост рекламной выручки «Яндекса» и улучшение рентабельности сегмента онлайн-торговли.

Аналитики считают, что в этом кейсе есть макроэкономические риски, так как выручка «Яндекса» зависит от темпов роста ВВП и благосостояния населения. Вместе с этим для бизнесов «Яндекса» характерен регуляторный и конкурентный риск.

Облигации

Фаворитами в облигациях у БКС стали длинные ОФЗ, флоатеры и корпоративные облигации второго эшелона. Долговой рынок немного скорректировался на фоне умеренно негативных трендов в инфляции, жесткой риторики ЦБ и устойчиво высоких темпов кредитования. Доходности длинных (более десяти лет) ОФЗ превысили 16%, а корпоративных облигаций второго эшелона — 22%. Аналитики полагают, что в четвертом квартале 2024 года и первом квартале 2025 года негативные факторы на долговом рынке сойдут на нет, в том числе благодаря сокращению дефицита бюджета и проистекающему отсюда меньшему объему чистого выпуска новых ОФЗ. Также, отметили в БКС, правительство и банк России сейчас работают над замедлением темпов кредитования.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Источник: quote.rbc.ru